Avec cet article, les auteurs analysent et mesurent l’influence internationale de l’Euro et exposent les enjeux d’un renforcement de cette influence, soulignant les liens entre géopolitique et monnaie. Leur constat d’un potentiel international de l’Euro encore en jachère les incite à proposer diverses orientations et mesures susceptibles de soutenir un renforcement de l’internalisation de l’Euro.

Les opinions exprimées dans cet article n’engagent pas le CSFRS.

Les références originales de ce texte sont: « Pour une géopolitique de l’euro » par Cyprien Batut et Olivier Lenoir.

Ce texte, ainsi que d’autres publications, peuvent être consultés sur le site de la Fondation Robert Schuman.

L’euro est une monnaie mondiale. C’est la monnaie officielle de 19 États[1] européens et d’après le rapport de juin 2018 de la Banque centrale européenne (BCE) sur le rôle international de l’euro[2], elle est, loin devant la livre, le yen ou le renminbi, la deuxième monnaie mondiale. L’euro a aussi vingt ans depuis le 1er janvier. Décidée lors du Traité de Maastricht en 1992, son adoption avait pour objectif de consolider le marché européen et de soutenir les échanges entre ses membres.

À l’origine, beaucoup pensaient en 1999 la monnaie européenne capable de concurrencer le dollar. Robert Mundell, prix Nobel d’économie cette année-là, déclarait en 2000 : « Il pourrait s’agir de l’événement le plus important de l’histoire du système monétaire international depuis que le dollar a succédé à la livre sterling dans son rôle de monnaie dominante durant la Première Guerre mondiale »[3]. L’euro de Maastricht est né sous les augures bienveillants des économistes de son temps : son fonctionnement est hérité de vingt années de littérature économique, par exemple les articles très influents de Kydland & Prescott (1977)[4] ou Rogoff (1985)[5] ont marqué son fonctionnement.

I. Où en est l’euro au-delà de l’Europe ?

L’euro combine plusieurs avantages aux yeux des économistes :

● Sa gestion est indépendante du pouvoir politique et elle est garantie par une institution forte : la BCE. Ses règles de fonctionnement ont été fixées par le traité d’Amsterdam en 1998. Les mandats des principaux responsables sont longs et déconnectés des cycles politiques et la BCE siège à Francfort.

● Elle est stable : le seul mandat de la BCE est la stabilité des prix au terme de l’article 127 du traité sur le fonctionnement de l’Union européenne (TFUE). Le ciblage d’inflation est sa principale arme.

● Elle est centrale : les 11 pays fondateurs de la zone euro sont des maillons importants des systèmes économiques et financiers mondiaux.

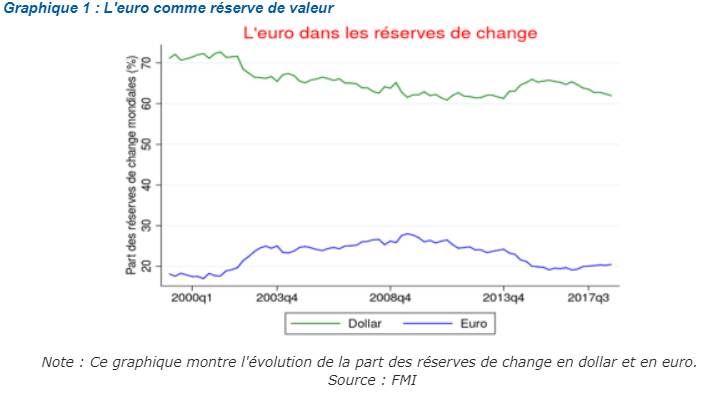

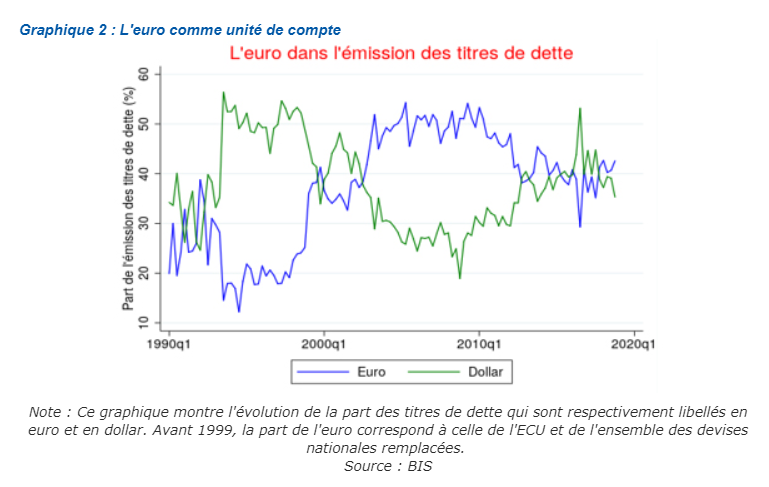

Au dernier trimestre 2017, l’euro était utilisé dans 15,7% des échanges commerciaux, 35,7% du libellé de dettes et constituait un peu plus de 20% des réserves de change au niveau mondial. Mais ce qui ressemble à une réussite est, en fait, un déclin. Les principales mesures nous permettant de juger l’influence mondiale d’une monnaie vont dans le même sens : l’apogée de l’euro a eu lieu en 2008-2009, en pleine crise financière, au moment où la confiance mondiale dans le dollar a semblé vaciller. En 2008, Peer Steinbrück, ministre allemand des Finances de l’époque, déclarait : « Dans dix ans, quand l’on regardera en arrière, 2008 sera considérée comme une rupture fondamentale. Je ne dis pas que le dollar va perdre son statut de monnaie de réserve, mais il deviendra relatif. »[6] Nicolas Sarkozy déclarait, de son côté, « Je pars demain pour Washington pour y expliquer que le dollar – qui après la Seconde Guerre mondiale, sous le régime de Bretton Woods, était de facto la seule devise mondiale – ne peut prétendre à le rester. »[7]

Si l’année 2008-2009 marque bien l’apogée de l’euro, c’est un sommet peu élevé. Sur les graphiques ci-dessus, on voit qu’avant 1999, l’ensemble des monnaies qui vont constituer l’euro ont été agrégées, et que l’avènement de l’euro a bien entraîné une croissance de leur influence au niveau mondial. Mais même en 2008, la part de l’euro dans les réserves de change mondiales n’a jamais dépassé 28% (graphique 1) et si elle a supplanté, pendant quelques années, le dollar dans le libellé des titres de dettes (graphique 2), ce n’est plus le cas. Dix ans après, 2008 n’a finalement pas constitué une rupture fondamentale, mais seulement un intermède précédant la réaffirmation en 2009, avec le quantitative easing de Bernanke, du dollar comme monnaie de réserve mondiale.

Au bout du compte, la BCE évalue que la place internationale de l’euro n’a jamais été aussi basse, mesurée par la moyenne de la part de l’euro dans les réserves de changes et différents types d’échanges de titres : celle-ci a perdu 3 points de pourcentage depuis 2008 et est estimée à 22% en 2017.

L’euro n’a donc jamais réussi à concurrencer le dollar y compris pour les échanges les plus stratégiques. Jean-Claude Juncker rappelait, lors de son Discours sur l’état de l’Union en septembre 2018, que « l’Europe règle 80% de sa facture d’importation d’énergie (…) en dollars américains alors que 2% seulement de nos importations d’énergie nous proviennent des États-Unis ». Cela rend les pays européens vulnérables aux sanctions américaines, comme la situation en Iran a pu le montrer. Ce n’est pas la seule raison : les pays européens auraient beaucoup à gagner à une plus grande influence de l’euro.

II. Pourquoi défendre une plus large internationalisation de l’euro ?

Que signifierait un euro plus présent sur la scène internationale ? D’abord, un moindre risque de change pour les acteurs économiques européens : plus il y a d’échanges en euros, moins les entreprises européennes ont de risques que leurs flux de trésorerie en provenance de l’étranger soient affectés par des changements de taux de change. Une forte incertitude de change peut, à la fois, décourager les échanges, mais aussi porter des coups imprévus aux bilans des entreprises les plus fragiles. Les entreprises, a fortiori les PME aux ressources limitées, bénéficient également de coûts de transaction réduits car elles n’auraient pas besoin de convertir le montant de leurs achats ou de leurs ventes dans d’autres monnaies.

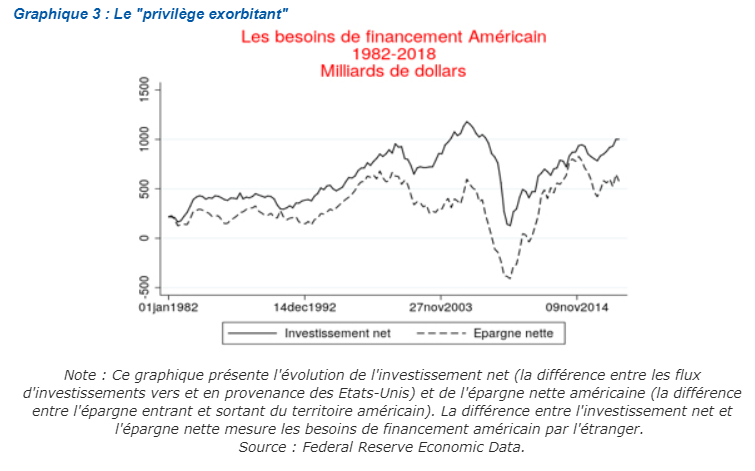

Une place relativement plus importante de l’euro au niveau international aurait un avantage plus large. La domination du dollar nourrit les déséquilibres. Depuis les années 1980, les investissements nets ont toujours été supérieurs à l’épargne nette aux États-Unis (graphique 3). Cela signifie que l’épargne des ménages américains ne suffit pas à financer la totalité de l’activité du pays : le reste vient de l’étranger, notamment par l’intermédiaire de l’achat de titres et » bons du Trésor » américains. Dans un monde où le dollar est une monnaie parmi d’autres, une demande de capital si forte devrait mener à une augmentation de sa rémunération, autrement dit, du taux d’intérêt, qui pousserait les ménages américains à épargner plus. Mais ce n’est pas le cas : du fait de la domination du dollar, les investisseurs acceptent une rémunération toujours plus basse et les ménages américains continuent de consommer, notamment des produits importés. C’est un problème quand cela mène à une prise de risque trop grande comme ce fut le cas sur le marché de l’immobilier au début des années 2000.

Ce phénomène a été pointé du doigt très tôt par Valéry Giscard d’Estaing, alors qu’il était ministre des Finances et des Affaires économiques du général de Gaulle (1962-1966). Il avait alors mentionné le problème crucial posé par le « privilège exorbitant » dont bénéficiait le dollar. Comme le dollar est très liquide et largement présent à l’échelle de la planète, les agents préfèrent acheter des actifs libellés en dollars car ils sont plus sûrs de pouvoir les revendre facilement lorsqu’ils voudront consommer d’autres produits ou lorsqu’ils feront face à des difficultés. La demande mondiale pour les actifs en dollars est donc immense, ce qui accroît le prix de ces actifs et diminue leur rendement. Cet intérêt colossal pour les actifs en dollars assure par conséquent à Washington l’existence d’agents toujours disposés à acheter des titres de créances en dollars. En somme, les États-Unis peuvent s’endetter presque infiniment à très bas coût, de même que les entreprises et consommateurs américains. Les économistes Gourinchas, Rey et Govillot[8] ont ainsi montré, qu’entre 1952 et 2016, le rendement global des actifs américains excédait le rendement global des dettes américaines de 2 à 3% par an.

De ce fait, un euro plus influent mondialement serait la promesse d’un moindre coût d’endettement pour les acteurs privés et publics. Une demande mondiale plus forte de liquidités en euros se matérialiserait, en effet, par une demande accrue de titres européens de dettes privées et publiques car ils constituent la majeure partie des liquidités en circulation. Elle aurait donc pour corollaire une réduction de leur taux d’intérêt et, par conséquent, du coût de l’endettement, au bénéfice de tous les acteurs européens, dont la contrainte budgétaire serait ainsi légèrement relâchée.

Mais il y a aussi une question de souveraineté pour les États européens. Le cas iranien est symptomatique. Les sanctions américaines peuvent toucher toute entité opérant sur le sol américain ou échangeant en dollars. Ainsi, des banques européennes ont été menacées de sanctions parce qu’elles avaient commercé en dollars avec des entreprises iraniennes[9]. Si l’Union européenne veut préserver ses relations économiques avec l’Iran, il faudrait qu’elle utilise exclusivement l’euro dans ses relations économiques avec l’Iran, et, plus généralement, dans ses importations d’hydrocarbures. C’est donc la faiblesse relative de l’euro sur la scène internationale qui expose les entreprises européennes aux sanctions.

Évidemment, l’accentuation du rôle international de l’euro s’accompagne d’inconvénients non négligeables qui sont, au moins, de deux natures. D’une part, l’augmentation du volume et de la fréquence de circulation et de facturation en euros dans le monde, a fortiori par des agents lointains de la zone euro, réduit les capacités de contrôle de la masse monétaire et peut complexifier la politique monétaire qui en découle. D’autre part, il faut mettre en parallèle le « privilège exorbitant » associé à une monnaie et la « responsabilité exorbitante » qu’elle implique[10]. En effet, si les agents économiques ont acquis des actifs réputés sûrs auprès de l’État qui émet une monnaie internationale, celui-ci joue alors le rôle d’assureur mondial en cas de conjoncture négative, ce qui peut s’accompagner de transferts économiques colossaux.

Sans les discréditer, les dirigeants européens, longtemps réticents à trancher la question, ont été nombreux à considérer récemment que ces inconvénients liés au développement du rôle international de l’euro étaient largement inférieurs aux avantages que l’Europe pourrait en tirer. Par exemple, en février 2019, le Directeur général aux Affaires économiques et financières de la Commission européenne, ainsi que la Directrice adjointe[11], soutiennent que, pour contrer les éventuels coûts de l’internationalisation de l’euro, « la BCE a maintenant acquis une expérience à long terme de l’analyse monétaire et a développé un large éventail d’outils et d’instruments permettant de mener une telle analyse ». Passant en revue avantages et inconvénients, ils concluent que « les avantages d’un tel rôle deviennent de plus en plus évidents, tandis que les craintes initiales de perdre le contrôle des agrégats monétaires paraissent exagérées. » Si de tels bilans sont toujours à prendre avec une grande précaution, il reste que ces discussions témoignent d’un intérêt vif pour le rôle international de l’euro dans les institutions européennes.

III. Que pensent les institutions de l’Europe du rôle international de l’euro ?

1. À Bruxelles, une question devenue rapidement essentielle

À ce sujet, il semble que l’attention sur le rôle international de l’euro soit d’abord née des différents constats émis par le président de la Commission européenne lors de son Discours sur l’état de l’Union 2018. Jean-Claude Juncker, en énumérant les différents pans de cette souveraineté, s’est un temps focalisé sur l’euro, en clamant : « L’euro doit devenir l’instrument actif de la nouvelle souveraineté européenne. […] Il faudra renforcer notre capacité à parler d’une seule voix en matière de politique étrangère. »[12] Ces deux dernières phrases n’avaient pas vocation à être causales, bien que leur proximité dans la lettre invite à reconnaître des convergences dans l’esprit. Quoi qu’il en soit, cette prise de position a constitué le premier jalon d’une ample réflexion de la Commission, dont le bilan a été présenté en décembre 2018.

Avant toute chose, il s’agit, à l’intérieur, de renforcer l’Union économique et monétaire (UEM) et d’œuvrer à approfondir et rendre plus liquides les marchés de capitaux, pour dépasser les lignes nationales. Ce qui suppose notamment de faciliter les paiements instantanés et sécurisés entre des acteurs des Etats membres de l’Union européenne. Autant de mesures qui, allant de pair avec la BCE, sont au cœur de la réforme de l’architecture financière européenne.

Sur le volet extérieur, les propositions de la Commission étaient davantage formulées sur le mode de l’hypothèse et de la suggestion, sans réels (sauf exceptions) éléments précis à mettre en œuvre. Elles évoquaient notamment l’extension du système de paiements en euros par d’autres États ou la promotion de la diplomatie économique. Par ailleurs, la Commission appelait à une grande vigilance quant à des secteurs clefs (transports, énergie, etc.), où l’euro est peu présent. Sur ce dernier point, les recommandations consistaient notamment à favoriser le recours à l’euro dans les transactions énergétiques entre les États membres et des États tiers ou dans les relations marchandes des entreprises européennes.

Surtout, ces esquisses de suggestions ont donné lieu à des consultations, initiées depuis janvier 2019, sur le rôle de l’euro dans la liquidité des marchés de changes, dans le domaine de l’énergie, des matières premières non énergétiques et non agricoles, des transports et dans les échanges internationaux de produits agricoles et alimentaires de base. Il faudra attendre quelques mois pour connaître le bilan de ces consultations qui néanmoins ont permis de lancer de véritables débats.

2. À Francfort, l’ébauche d’un intérêt qui ne remet en cause aucune indépendance

La Commission étant une institution politique, l’on pouvait comprendre qu’elle soit la première à s’emparer de l’épineuse question de l’internationalisation de l’euro. A contrario, en vertu de la totale indépendance des choix politiques qui constitue son principe premier de fonctionnement, l’on pourrait penser que la BCE n’est pas concernée par cette question qui dépasse son « objectif principal […] de maintenir la stabilité des prix »[13]. Pourtant, la position de la BCE sur le rôle international de l’euro semble avoir évolué.

Initialement, l’institution de Francfort considérait que l’internationalisation de l’euro était le résultat des forces du marché et que, en raison de son indépendance, elle n’avait pas « l’intention de favoriser ou d’entraver le développement de l’euro en tant que monnaie internationale »[14]. La conséquence de l’action de la BCE ne peut être qu’indirecte : elle s’affirme donc comme une institution indépendante, gage de stabilité auprès de la communauté internationale. Lorsque des membres de la BCE., comme L. Papademos en 2008[15] ou B. Cœuré en 2015[16], évoquaient le rôle international de l’euro, ils ne considéraient que des motivations primairement commerciales et financières.

Pourtant, comme un article récent du Grand Continent[17] on trouve des inflexions dans le discours de la BCE. Premier en date, le discours de Mario Draghi[18] montre un attachement fort à la formation d’une solide « souveraineté européenne ». Habile manière de parler de dimensions qui dépassent la seule question de la stabilité des prix. Le président de la BCE ne remet pas en cause l’indépendance de la Banque centrale, mais témoigne d’une attention favorable vis-à-vis des développements sur le sujet à la Commission.

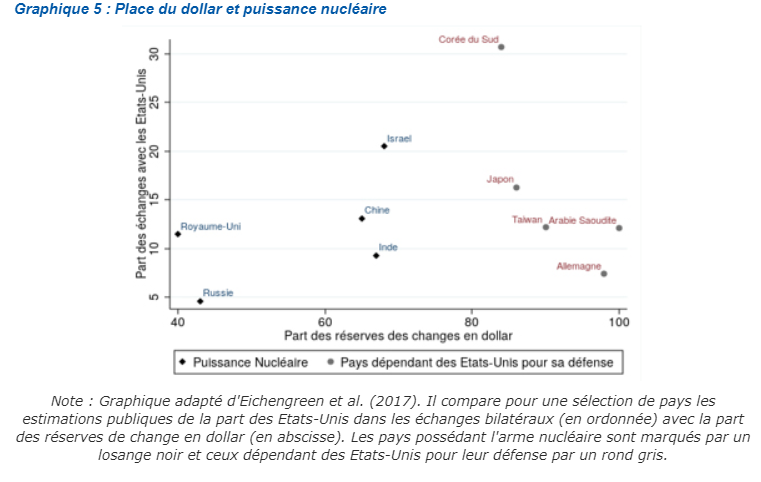

Lors d’un discours de février 2019[19], Benoît Cœuré, membre du Directoire, prend à son tour la parole sur cette question cruciale. Pour la première fois depuis sa création, un éminent membre de l’institution francfortoise reconnaît l’existence de déterminants non économiques à l’affirmation d’une monnaie internationale : l’internationalisation de l’euro ne serait pas seulement le résultat des forces du marché, même si cette composante demeure évidemment. Il évoque ainsi les travaux des économistes Eichengreen, Mehl et Chitu, qui soutiennent que les alliances géopolitiques avec de grands pays poussent les plus petits États étrangers à acquérir davantage de la monnaie des États dominants. Il souligne alors les faiblesses de l’Europe de la défense dans cette perspective et conclut sur les effets que l’accroissement du rôle international de l’euro pourrait avoir sur la conduite de la politique monétaire, questions qui dépassent le cadre de notre réflexion.

IV. Quels liens entre euro et géopolitique ?

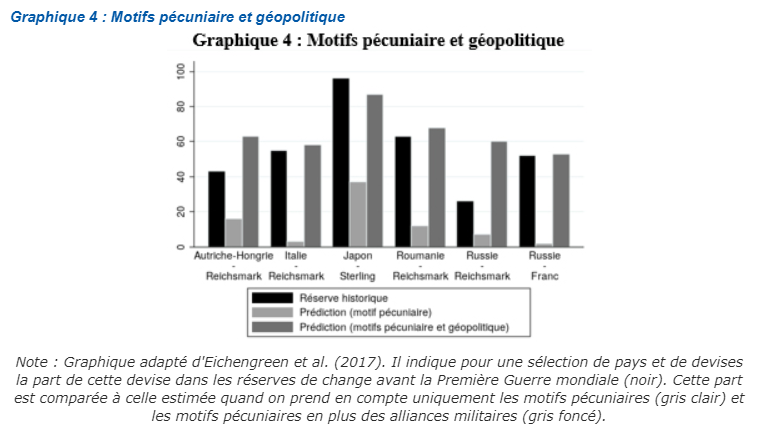

Dans un récent article, dont une première version a été publiée en 2017, intitulé « Mars or Mercury? The Geopolitics of International Currency Choice[20] », Eichengreen, Mehl et Chitu proposent une analyse inédite sous les auspices des dieux romains Mars et Mercure. Ils expliquent que, à trop se concentrer sur le commerce et la finance, dont Mercure est l’avatar, l’on peine à comprendre ce qui détermine la dimension internationale d’une monnaie. En revanche, en s’intéressant à la diplomatie, la guerre et la géopolitique, donc à Mars, le système monétaire international devient beaucoup plus intelligible. Ils testent leurs hypothèses sur la période précédant la Première Guerre mondiale grâce aux données rassemblées par Lindert dans un article de 1976[21]. Il n’y a pas, à l’époque, de monnaie dominante mais un ensemble de monnaies globales en concurrence : la livre sterling, le franc français et le mark allemand, suivis du dollar américain et du florin néerlandais.

Ils constatent que la crédibilité d’un État, aussi bien que la structuration des échanges commerciaux, par le biais d’une frontière commune ou de possessions coloniales, sont corrélées positivement avec la part de sa monnaie dans les réserves de change des autres Etats. Mais c’est seulement en intégrant plusieurs aspects géopolitiques (pacte de défense, traité de non-agression, de neutralité ou d’entente) que l’on peut totalement rendre compte de la composition des réserves de change. Ainsi, l’existence d’une alliance géopolitique ou militaire augmente la part de la monnaie de l’État allié dans les réserves de change d’environ 30 points de pourcentage.

Il existe bien une géopolitique de la monnaie au-delà de la finance et du commerce. Eichengreen, Mehl et Chitu expliquent par exemple que la hausse de la part du mark allemand dans les réserves de l’Autriche-Hongrie est concomitante de la signature de la Triple Alliance en 1882, tandis que le recours massif des Russes au franc est une conséquence de l’alliance franco-russe de 1894.

Cette influence de la géopolitique sur la monnaie est toujours d’actualité, malgré une économie plus financiarisée et mondialisée. La domination du dollar a beaucoup à voir avec Mars. D’après les rares données accessibles, les États tels que le Japon, Taïwan, l’Arabie Saoudite ou l’Allemagne, fortement dépendants des États-Unis pour assurer leur sécurité, possèdent plus de 80% de leurs réserves de change en dollars. En revanche, la Russie ou le Royaume-Uni, qui disposent de l’arme nucléaire, en possèdent à peine à peine 40%. Eichengreen, Mehl et Chitu, estiment que si les États-Unis retiraient le soutien militaire à leurs alliés, la part du dollar dans les réserves de ces États diminuerait de 33 points.

Les questions monétaires internationales doivent donc être interrogées à l’aune de la géopolitique. La diffusion d’une monnaie dépend aussi du poids diplomatique et militaire de l’État qui l’émet. D’une part, dans la mesure où la sécurité et la stabilité d’un pays dépendent en partie de sa stabilité monétaire, les États ont intérêt à accumuler des réserves de change libellées dans les devises des États les plus puissants. D’autre part, ces derniers peuvent profiter de la situation pour exiger des États plus faibles militairement et diplomatiquement, en échange de leur sécurité, de plus grandes ressources financières. Les centres financiers des États les plus puissants profitent évidemment de ce quid pro quo : Londres hier et New York aujourd’hui.

À la lumière de ces travaux, l’euro brille par sa faiblesse géopolitique. En effet, les outils géopolitiques, stratégiques et militaires dont dispose l’Europe sont pauvres. Les projets d’Europe de la défense tardent encore à voir le jour malgré le lancement en 2017 de la Coopération Structurée Permanente (CSP), dont le but est de promouvoir la collaboration européenne dans le domaine de la défense. Il n’y a pas non plus d’armée européenne et encore moins d’armes nucléaires européennes. Enfin, les Européens peinent souvent à constituer un front géopolitique uni. Ces dix dernières années, celui-ci s’est fissuré à de multiples reprises : en Libye, en Syrie, en Ukraine, etc.

La lecture d’Eichengreen et al. révèle en fait que l’un des problèmes de l’euro est celui de sa crédibilité : la crédibilité économique de l’euro est forte mais sa crédibilité géopolitique (celle des pays qu’il représente) ne l’est pas. Sans une crédibilité plus forte, l’euro ne pourra qu’être à la deuxième place. Heureusement, il existe des leviers d’action.

V. Pour un élan politique favorisant le rôle international de l’euro

Il y a pléthore de mesures techniques et institutionnelles spécifiques qui permettraient d’étendre l’euro bien au-delà de la mer Méditerranée et des monts de l’Oural, qui sont au cœur de l’action conjointe de la Commission et de la BCE et qui incluent, selon les degrés d’avancement et d’audace des dirigeants, le renforcement de l’union bancaire et financière, la diffusion d’un actif sûr européen ou encore l’amélioration des systèmes de paiement en euros (nouveau système Target II). Les légères inflexions de la BCE en faveur de la question sont de nature à favoriser un tel rôle, avec l’ambition première de rassurer et accueillir les investisseurs mobilisant la monnaie unique.

Mais il existe surtout des mesures politiques qui pourraient soutenir un tel renforcement de l’internationalisation de l’euro, qui sont largement indépendantes des évolutions de l’architecture financière européenne et qui impliquent intimement l’Europe dans ses relations avec l’extérieur.

D’abord, les accords commerciaux signés entre l’Union européenne et des États tiers gagneraient à inclure des clauses favorisant, voire imposant, l’usage de l’euro dans les relations qui les régissent. Ces grands accords, par exemple celui signé avec le Japon[22], définissent les relations commerciales et stratégiques le cas échéant, entre l’Union et d’autres États, et non entre des entreprises spécifiquement. Il s’agit donc d’accords essentiellement non substituables – l’État voulant commercer avec l’Union européenne pour certaines raisons n’est pas dans la même situation qu’une entreprise qui fait face à une pluralité de partenaires commerciaux potentiels en concurrence. Il est donc possible d’y inclure des modalités favorables à la position de l’Union européenne, avec un moindre risque qu’un concurrent plus accommodant remporte le contrat. Le Parlement européen a notamment son mot à dire lors des négociations de ce type. Sur ce point, la Commission formulait déjà en décembre des positions similaires, mais n’évoquait que les relations bilatérales entre États membres et tiers. De façon plus générale, l’Union européenne gagnerait à inscrire dans ces accords la nécessité du recours à l’euro.

À la lumière des récents travaux économiques cités, il apparaît primordial d’inscrire dans la diplomatie européenne, telle qu’elle existe déjà, l’objectif de répandre l’usage mondial de l’euro, tout en œuvrant à accroître les positions diplomatiques elles-mêmes. L’Union européenne dispose, en effet, de 139 relais qui composent le Service Européen pour l’Action Extérieure (SEAE) et ont pour mission de promouvoir les valeurs et intérêts européens. Parmi ceux-ci, la promotion de l’usage de l’euro pourrait constituer un incontournable. D’une part, il pourrait s’agir d’élaborer une stratégie de communication afin de montrer aux organisations et États étrangers les avantages que ceux-ci pourraient avoir à utiliser l’euro plutôt que le dollar, dans le cadre d’un système monétaire multipolaire : moindre dépendance vis-à-vis de la politique monétaire américaine, moindre soumission aux décisions du gouvernement américain (en particulier les sanctions), possibilité d’arbitrage entre deux zones monétaires (l’Europe et les États-Unis) en cas de tensions, moindre financement de la politique américaine en vertu d’une réduction potentielle du « privilège exorbitant ». D’autre part, il s’agirait d’inscrire dans les objectifs de l’instrument de partenariat (I.P.), outil du SEAE qui permet à l’Union européenne de coopérer avec des partenaires internationaux, la défense des transactions en euros.

Ces deux éléments pourraient constituer les premières pierres angulaires d’une diplomatie européenne prompte à étendre l’euro au-delà de l’Europe. Ces mesures sont évidemment indissociables du renforcement de la stabilité et de la crédibilité du système financier européen, mais elles raisonnent sur une autre perspective, bien davantage (géo)politique. Le renforcement de la puissance géopolitique européenne serait ainsi un moyen efficace et vigoureux pour insuffler une confiance forte en l’Europe chez les acteurs étrangers, en sa stabilité et en sa pérennité.

***

Au-delà de ces premiers jalons, c’est par conséquent l’horizon d’une diplomatie européenne plus accentuée, de la capacité de l’Europe à assurer sa propre sécurité et celle d’autres acteurs régionaux ou étatiques, de sa volonté de coordonner ses visions plurielles pour parler d’une voix, qui serait le principal stimulateur du développement du rôle international de l’euro. C’est donc bien une question de souveraineté qui appelle, à la fois la volonté, des acteurs politiques et le renforcement des institutions.

References

Par : Cyprien BATUT, Olivier LENOIR

Source : Fondation Robert Schuman